Возврат подоходного налога при покупке квартиры

Гражданин после совершения сделки по покупке квартиры нередко испытывает трудности с деньгами. В данной ситуации хорошей помощью может стать возврат подоходного налога. Такое право содержится в российском законодательстве. Важно, чтобы были соблюдены все указанные в нём условия и предоставлена вся нужная для этого документация.

Содержание

Подоходный налог при приобретении недвижимости

Подоходный налог относится к прямым и устанавливается в процентном отношении от размера всех начисленных работнику доходов. Другое название этого налогового сбора — НДФЛ.

Все суммы перечисляются в государственный бюджет. Основная ставка налога для российских граждан составляет 13%.

НДФЛ после поступления в федеральную казну используется на содержание полиции, армии, судебных органов, государственных учреждений, на медицинское лечение населения, на предоставление услуг по бесплатному образованию, на выделение социальных гарантий.

При приобретении недвижимости покупатель вправе воспользоваться имущественными налоговыми вычетами по НДФЛ в сумме фактически произведённых расходов (пп. 3, 4 п. 1 ст. 220 НК РФ).

Возврат налога при покупке квартиры или любого другого объекта недвижимости, имеющего статус жилого, называется имущественным вычетом.

Сроки возврата налога при приобретении квартиры — 4 месяца с момента подачи заявления на имущественный вычет.

Справка 3-НДФЛ — это документ, при помощи которого россияне отчитываются по налогу на доходы. Правильно она называется не справка, а «налоговая декларация 3-НДФЛ».

Кто может вернуть налог

По 220 статье НК РФ возвратить часть денег, потраченных на приобретение жилой недвижимости, может любой человек при выполнении определённых условий:

- лицо, обращающееся за налоговой компенсацией, должно иметь обязательное российское гражданство. Причём заявителю необходимо быть официально трудоустроенным и ежемесячно перечислять со своих заработков НДФЛ;

- выкупленное жилое имущество может располагаться только в пределах границ России;

- на приобретённое жильё должны быть затрачены личные средства заявителя.

Налоговая компенсация не полагается при использовании:

- бюджетных средств. Например, при участии в проекте «Молодая семья» или НИС для военнослужащих, когда оплата недвижимости происходит из средств субсидии, предоставленной государством;

- средств, предоставляемых по сертификату материнского капитала. Одним из направлений этих средств является приобретение или расширение жилищных условий. Оформить компенсационную выплату можно только на те деньги, которые останутся при вычитании из общей стоимости квартиры средств материнского капитала.

По законодательству РФ никаких прав на предоставление компенсации по НДФЛ при покупке жилья нет:

- у сотрудника, заключившего договор о покупке, со своим работодателем;

- у гражданина, оформившего соглашение о приобретении жилья со своими ближайшими родственниками;

- лица, являющимся индивидуальным предпринимателем.

Возмещение подоходного налога можно получить только при следующих затратах:

- покупка доли или всей квартиры, жилого дома или его части, комнаты в коммуналке;

- издержки на постройку дома, в которые могут включаться расчёт сметы, приобретение стройматериалов, строительные работы;

- на деятельность по ремонту или увеличение площади находящего в собственности жилого имущества.

Пенсионеры имеют право на имущественный вычет. Для получения вычета пенсионеру необходимо заполнить 3-НДФЛ и оформить перенос вычета на прошлые 3 года. При продолжении трудовой деятельности после выхода на пенсию возможен как перенос на прошлые годы, так и на будущие в общем порядке.

Какую сумму вернут

- При расходовании денег как собственных, так и привлечённых на жильё покупатель может компенсировать налоговый сбор в размере 13% от суммы с установленным ограничением в 2 000 000 руб. (т. е. максимум 260 000 руб.)

- При приобретении имущества по целевому кредитованию, взятому на жильё, возвращению подлежит часть выплаченных процентов в размере 13% с установленным ограничением 3 000 000 руб. (т. е. максимум 390 000 руб.)

Как рассчитать деньги для возврата

При расчёте налоговой скидки по НДФЛ требуется знать:

- цену приобретённой квартиры;

- доходы, полученные работающим покупателем за год, и выплаченный им размер НДФЛ;

- при применении заёмных денег необходимо знать величину выплат по основной сумме кредитования и размер погашенных процентов по займу.

Пример 1. Лицо, имеющее гражданство РФ, купило квартиру, используя собственные сбережения. Цена, указанная в договоре, равна 3 500 000 руб. Доход, выплаченный гражданину за год, указан как 840 000 руб. Величина НДФЛ от его дохода — 109 200 руб.

По НК РФ каждый плательщик налогов может возвратить НДФЛ при покупке недвижимого имущества на величину не более 260 000 руб. За отчётный год с доходов сотрудника была взыскана сумма НДФЛ 109 200 руб. На такую льготу может рассчитывать налогоплательщик при оформлении заявки за прошедший период. Оставшаяся сумма (260000–109200=152800) будет предоставлена на счёт покупателя жилья при следующей подаче заявки в ФНС.

Пример 2. Лицо, имеющее гражданство РФ, купило квартиру стоимостью 1 500 000 руб. по ипотеке. Выплачиваемые проценты составляли 12% годовых. Ипотека заключалась на 7 лет. Размер переплат получился 900 000 руб. Величина внесённого за предыдущий год подоходного налога составляет 210 000 руб.

Цена квартиры — менее 2 000 000 руб.. Величина возврата по основному долгу равна 1 500 000 руб. * 13%/100% = 195 000 руб. Величина внесённого в бюджет гражданином налога выше, так как она равна 210 000 руб. Всю положенную компенсацию налогоплательщик получит за основной долг при первом же обращении.

Ему также положены налоговые выплаты по ипотечным процентам. От суммы выплаченных процентов (900 000 руб. * 13%/100%) компенсировать можно сумму в 117 000 руб. За прошедший отчётный период осталась недополученной сумма (210000–195000) 15 000 руб. Остальные выплаты в размере (117000–15000) 102 000 руб. гражданин сможет получить по истечении следующего отчётного года.

Сколько раз получают налоговый вычет

Если жилое имущество выкуплено после начала 2014 года, то льготу можно оформить неоднократно. При покупке жилья до этого времени по законам РФ компенсация НДФЛ выплачивалась только однажды.

При обращении в ФСН во второй или третий раз за компенсацией важно, чтобы не были превышены ограничения в 260 000 руб. по 220 статье НК РФ.

Право на получение налоговых вычетов наступает после того как физическое лицо зарегистрировало право собственности на квартиру

Особенности получения налогового вычета при покупке квартиры в ипотеку

Имеется ряд особенностей при получении налоговой компенсации:

- если право на налоговую льготу с суммы основного долга кредита было использовано, но вся скидка не была получена в полном объёме, оставшуюся компенсацию можно будет повторно оформить в следующем году. Остаточная сумма может быть получена и при покупке другого жилья;

- за истёкший отчётный год плательщик НДФЛ имеет право получить такой размер компенсации, который не превышает величину подоходного налога, внесённого им за этот же период;

- при покупке жилого имущества в ипотеку, кроме компенсации с 2 000 000 руб., высчитываемой с основного долга, налогоплательщик может претендовать на скидку за выплаченные им проценты. Такая сумма имеет ограничение в 3 000 000 руб., то есть лицо, выплатившее проценты за ипотеку, может вернуть максимально ещё и 390 000 руб. Эта возможность предоставляется однократно только на одну приобретаемую недвижимость за счёт заёмных средств.

Таблица: получение вычета при покупке квартиры на собственные средства и в ипотеку

| Покупка квартиры | Оформление ипотеки | |

| средства | собственные | привлечённые |

| максимальный вычет | 260 000 руб. со всей суммы | 260 000 руб. с основного долга |

| количество раз использования | до выплаты всей суммы | |

| дополнительный размер налоговой компенсации | — | 390 000 руб. с выплаченных процентов |

| количество раз использования | — | только на 1 недвижимость |

Какие документы подготовить

При направлении заявки в налоговую инспекцию потребуется собрать следующий пакет документов:

- российский паспорт заявителя;

- ИНН налогоплательщика;

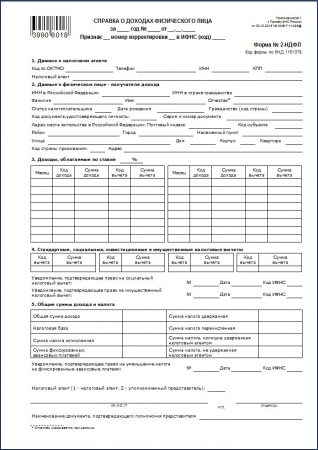

- 2-НДФЛ;

- декларация для налоговиков (3-НДФЛ);

- соглашение о приобретении квартиры;

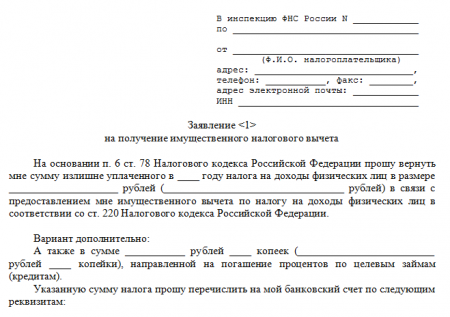

- заявление;

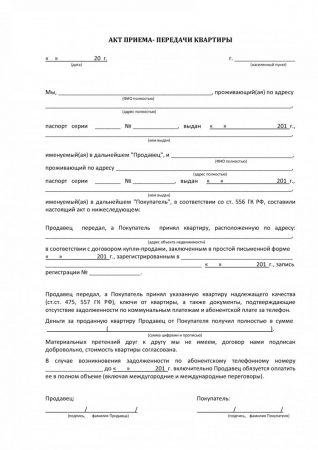

- документы, устанавливающие права владения недвижимостью (свидетельство о государственной регистрации права собственности и/или акт приёма-передачи квартиры);

- платёжные документы, подтверждающие приобретение квартиры.

Порядок оформления налогового вычета на имущество

Вернуть налоговый вычет за покупку квартиры возможно одним из двух имеющихся способов:

- обращение в отделение ФНС по месту проживания заявителя;

- направление заявления работодателю.

При подаче заявки на налоговую скидку непосредственно в ФСН требуется пройти этапы:

- Оформление документа 3-НДФЛ. Эта справка является декларацией для налогового учреждения. Срок её подачи для всех граждан, которые обязаны заявлять о своих доходах, до 30 апреля периода, следующего за отчётным. Для компенсации налога такой срок не ограничен, и справку 3-НДФЛ можно заполнить в любое время.

- Документ о доходах. Бумага заполняется в виде 2-НДФЛ. В ней указываются все начисления за определённый период: зарплата, премии.

- Сбор справок, являющихся основаниями для налоговой скидки: договор о приобретении жилья, кредитные соглашения, платёжные бумаги.

- Составление заявления на руководителя налоговой организации, расположенной по месту регистрации заявителя. В шапке документа указывается наименование налоговой службы и основные сведения о заявителе: Ф.И.О., сведения из паспорта, прописка и контактная информация. В тексте заявления описывается причина обращения за налоговой льготой. Обязательно приводится перечень прилагаемых документов, среди которых должно быть основание для вычета.

- Передача всей документации в ФСН.

- При положительном подтверждении этого вопроса рассчитанная налоговой службой величина возвращаемого вычета зачисляется на карточку или счёт, которые указываются в заявлении. Решение об удовлетворении заявки рассматривается службой ФСН в течение 90 календарных дней.

Подать документы на возврат НДФЛ при покупке квартиры можно любым из следующих вариантов:

- через официальный сайт ФСН;

- через портал Госуслуги;

- лично, посетив отделение ФСН по месту жительства;

- в МФЦ.

После одобрения заявки, переданной в электронном виде, необходимо личное посещение налоговой службы и предъявление оригиналов документов

При оформлении заявки на получение вычета с подоходного налога напрямую в организации, где трудится налогоплательщик, необходимо пройти этапы:

- Подача заявки руководству предприятия на скидку по НДФЛ;

- Подготовка требуемых бумаг, которые являются причиной получения скидки по подоходному налогу. Такой документацией при покупке жилья считаются кредитное соглашение или документ о купле-продаже.

- Подача заявки в налоговую службу на оформление документов для работодателя. Из органов ФСН в течение месяца должно поступить уведомление на предприятие, где работает заявитель, на разрешение проведения налоговых выплат из зарплаты.

- Ежемесячно в организации, где числится налогоплательщик, начиная с периода получения уведомления, не вычитается из зарплаты налоговый сбор в 13%. Этот процесс осуществляется до тех пор, пока не будет выдана вся сумма, заявленная в уведомлении.

При получении имущественного вычета на работе нет необходимости заполнять налоговую декларацию и справки о доходах. Ещё одним преимуществом такого способа является начисление вычета с момента обращения к работодателю. Не нужно дожидаться завершения годового периода.

После понесённых издержек на приобретение недвижимого имущества каждый имеющий работу гражданин сможет направить заявку на компенсацию налогового сбора, величина которого ограничена суммой, установленной в НК РФ. Оформить её можно одним из двух возможных способов — обращение непосредственно в ФСН и направление заявки своему работодателю.